Jak může jeden produkt změnit měsíční rozpočet a přitom stát méně než mnoho jiných půjček?

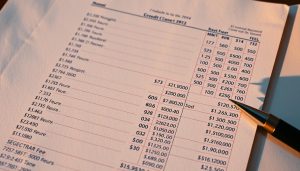

Tato stránka jasně vysvětlí, jak splátkový úvěr funguje v praxi. Najde zde čtenář hlavní parametry: částky od 10 000 do 6 000 000 Kč a dobu splatnosti 6–96 měsíců.

Minimální úroková sazba začíná na 4,98 % p.a. a reprezentativní RPSN v příkladu činí 6,04 %.

Důležitá výhoda jsou nulové poplatky za poskytnutí i vedení a bezplatné předčasné splacení, což snižuje celkové náklady produktu.

Stránka také popisuje průběh žádosti: online i na pobočce, rychlé vyhodnocení a výplata na účet. Zmíněny jsou kontroly v registrech BRKI/NRKI/SOLUS a požadavek na trvalý příjem a věk od 18 let.

Čtenář přitom získá ukázkové splátky a přehled o drobných poplatcích mimo smlouvu, jako je upomínka 100 Kč nebo poštovní výpis 25 Kč.

Co přesně nabízí splátkový úvěr Fio a pro koho se hodí

Produkt je určen těm, kteří potřebují částku od 10 000 do 6 000 000 Kč a nechtějí ručit nemovitostí. Splatnost lze nastavit mezi 6–96 měsíci, takže lze upravit výši splátky podle rodinného rozpočtu.

Hlavní výhodou jsou nulové poplatky za poskytnutí i vedení a možnost předčasného splacení bez sankcí. Minimální sazba začíná na 4,98 % p.a., u menších částek může úrok stoupat až k ~15 % a RPSN k ~16 %.

Podmínkou je mít aktivní účet u fio banky a pravidelný příjem. Banka požaduje čistý registr, proto produkt ocení žadatelé se stabilní platební historií.

Pro rychlé plánování je dostupná kalkulačka v internetovém a mobilním bankovnictví. Volba výše úvěru a délky splatnosti by měla odpovídat reálnému příjmu a ponechat rezervu na neočekávané výdaje.

Jak získat úvěr krok za krokem v aktuálních podmínkách

Postup získání financí krok za krokem ukazuje, jak rychle projít žádostí přes internetové i mobilní kanály u fio banka.

Nejprve se přihlásí do internetového nebo mobilního bankovnictví a vyplní online formulář. Alternativou je návštěva pobočky; vyhodnocení žádosti však probíhá online.

Banka prověří totožnost, příjmy a registrální historii v BRKI, NRKI a SOLUS. Je proto vhodné mít připravené doklady o trvalém příjmu a údaje o zaměstnání či podnikání.

Po odeslání následuje posouzení bonity. Doba zpracování závisí na kompletnosti dokumentů; rychlejší dodání podkladů zkrátí čekání.

Po schválení se dohodnete na parametrech jako výše, doba splatnosti v měsíců a datum splátky. Poskytnutí i vedení je bez poplatku a čerpání probíhá bezhotovostně na účet klienta.

Klient má právo odstoupit do 14 dnů bez sankce, pokud si to rozmyslí. V průběhu splácení lze po dohodě žádat o úpravu měsíčních splátek.

Při prodlení může přijít upomínka s poplatkem 100 Kč a poštovní výpis stojí 25 Kč, proto se doporučuje nastavit inkaso a pravidelně kontrolovat účty.

Parametry produktu, výše úvěru a úrokové sazby

Konkrétní čísla umožní odhadnout měsíční zatížení a celkové náklady před podpisem.

Rozsah výše úvěru sahá od 10 000 až po 6 000 000 korun. Splatnost lze zvolit mezi 6 a 96 měsíců, takže délku přizpůsobí podle cíle a rozpočtu.

Minimální úroková sazba začíná na 4,98 % p.a. Reprezentativní příklad uvádí pevnou sazbu 5,88 % a RPSN 6,04 kč RPSN, což ukazuje rozdíl mezi nominální sazbou a celkovými náklady.

Modelový příklad: 100 000 na 5 roky (60 měsíců) dává měsíční splátku 1 927,72 Kč a celkem 115 662,23 Kč při online sjednání bez poplatku. Pro 300 000 na 60 měsíců při 4,98 % je splátka cca 5 658 Kč měsíčně a celkem 339 517 Kč.

Poplatek za poskytnutí online je 0 Kč a vedení účtu je také bez poplatku. Pojištění není povinné. U nižších částek však mohou sazby růst až k ~15 % p.a., proto je vhodné porovnat varianty v kalkulačce internetového nebo mobilního bankovnictví.

Splácení, úpravy splátek a předčasné splacení

Správa splácení je jednoduchá a přehledná: měsíční platby probíhají inkasem z účtu, což snižuje riziko opoždění. Doporučuje se mít na účtu rezervu minimálně na dvě splátky před datem inkasa.

Klient může požádat o dočasné snížení nebo odložení splátky. Banka žádost posoudí a schválí podle aktuální situace žadatele; včasná komunikace zvyšuje šanci na pozitivní výsledek.

Předčasné splacení je zdarma a bez sankce, takže lze zůstatek doplatit kdykoli. Například u 100 000 Kč lze mimořádně uhradit zůstatek a ušetřit na úrocích za zbývající měsíce.

Po čerpání má klient právo vrátit půjčku do 14 dnů a uhradit pouze úroky do dne vrácení. V případě zapomenuté splátky přijde upomínka s poplatkem 100 Kč; opakované prodlení však může přinést další náklady.

Nulové poplatky za vedení úvěru zvyšují transparentnost a snižují celkové náklady. Doporučená strategie je volit dobu splatnosti tak, aby měsíční splátka odpovídala dlouhodobému rozpočtu a neohrozila likviditu rodiny.

Najděte své řešení

Objevte úvěrové možnosti Fio banky

Zjistěte, co vám nejlépe vyhovuje.

*Zůstanete na stejném místě.

Podmínky, zajištění a sankce: na co si dát pozor

Než podepíše smlouvu, ověří si poskytovatel aktivní stav účtu a pravidelný příjem žadatele. Banka provádí kontroly v registrech BRKI, NRKI a SOLUS a obvykle netoleruje negativní záznamy.

Specifické zajištění spočívá v povinné zástavě všech vkladů klienta u dané instituce. To znamená, že peníze na účtech mohou být použity k úhradě splátky, pokud dojde k prodlení.

Při prodlení se uplatní sankce: úrok z prodlení, náklady na vymáhání a smluvní pokuta 0,1 % denně z dlužné částky. To může rychle navyšovat dluh, proto je důležitá včasná komunikace.

Po 90 dnech prodlení se úrok z půjčky automaticky zvýší na zákonný úrok z prodlení. Za porušení nepeněžních povinností hrozí smluvní pokuta 1 % z výše závazku měsíčně.

Spotřebitelské pojištění schopnosti splácet není obecně k dispozici u tohoto typu produktu, proto by měl mít klient vlastní rezervu. Doporučuje se pečlivě projít smluvní podmínky a ověřit všechny poplatky před podpisem.

Alternativy a varianty: od spotřebitelské půjčky po podnikatelský úvěr

Volba mezi spotřebitelským produktem, hypotékou nebo podnikatelským řešením ovlivní sazby, zajištění i celkové náklady.

Pro osobní cíle, jako je rekonstrukce za 300 000, se hodí spotřebitelské půjčky včetně splátkového úvěru Fio. Ty nabízejí snadné plánování doby splácení a nízké poplatky za vedení.

Pro firmy nabízí Fio podnikatelské produkty od 3 mil. Kč se splatností obvykle 1–8 let. Sazby jsou vázané na PRIBOR nebo EURIBOR a zajištění bývá nemovitostí, pohledávkami či movitým majetkem.

Podnikatelské financování pokryje provozní potřeby, investice i developerské projekty. Možnost refinancování závazků pomáhá konsolidovat stávající půjčky a snížit náklady.

Alternativou k dluhu jsou podílové fondy pro dlouhodobé cíle. Pro krátkodobé potřeby dává smysl srovnat nabídky banky a komerční banka patří mezi srovnávané hráče na trhu.

Připraveno požádat? Úvěr Fio banka s nulovými poplatky a jasnými kroky

Žádost zvládnete online během pár minut a náklady zůstanou přehledné.

Poskytnutí i vedení jsou za 0 Kč, předčasné splacení je zdarma a reprezentativní příklad (100 000 Kč na 60 měsíců) ukazuje měsíční splátku 1 927,72 Kč a RPSN 6,04 %.

Před podáním si připravte doklady o příjmu, aktivujte účet a ověřte registry BRKI/NRKI/SOLUS. V kalkulačce v internetovém či mobilním bankovnictví porovnejte různé doby splatnosti, aby splátka seděla do rodinného rozpočtu.

Má-li klient zájem o refinancování nebo jiné varianty, může porovnat nabídky s Komerční bankou či zvážit hypotéky nebo podílové fondy. Pozor na sankce při prodlení — zapněte upozornění a sledujte stav účtů.